Rachat de crédit : regroupez vos prêts et réduisez vos mensualités

Réalisez gratuitement et sans engagement une simulation

de regroupement de crédit & diminuez vos mensualités.

Rachat de crédit : qu’est-ce que c’est ?

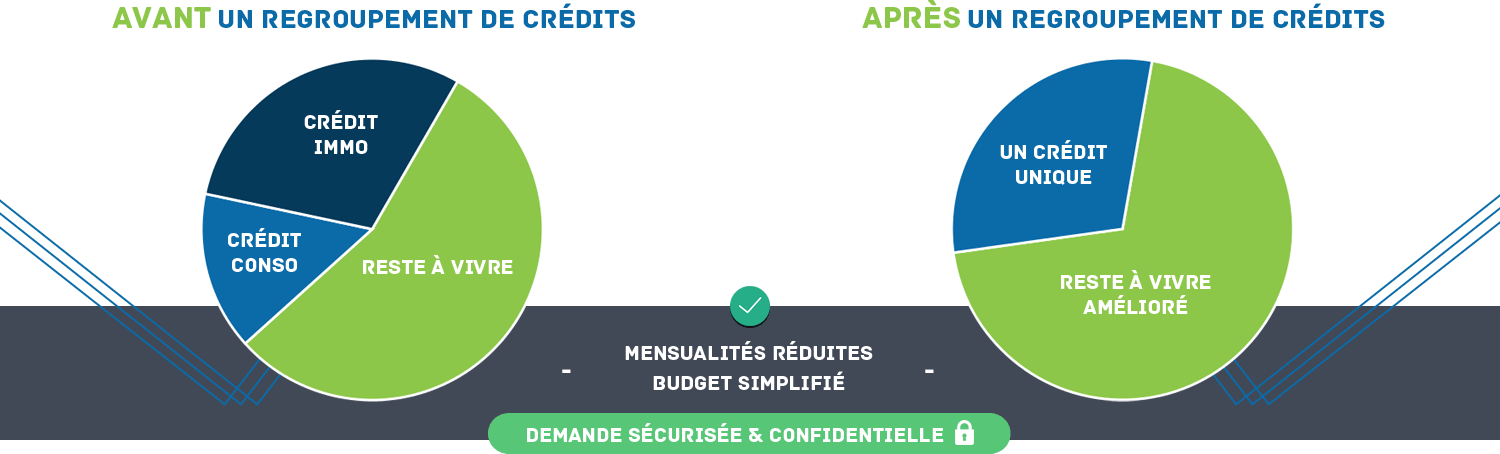

Appelé également le regroupement de crédits, le rachat de crédit est une opération bancaire permettant de rembourser par anticipation le capital restant dû d’un ou plusieurs crédits en cours afin de mettre en place un nouvel emprunt à mensualité unique et adaptée aux finances et aux projets du souscripteur.

Le principe du regroupement de crédit consiste donc à solder les crédits en cours puis à reporter les sommes restantes dues sur un nouveau taux et une durée de remboursement allongée. Le rachat de crédit peut impliquer le changement de banque afin de bénéficier de meilleures conditions d’emprunt.

A ce jour, il existe principalement deux types de regroupement de crédits : le rachat de crédit immobilier et le rachat de crédit à la consommation. Ces deux opérations de banque sont généralement proposées par les réseaux d’intermédiaires spécialisés en la matière.

Quels sont les avantages d’un regroupement de crédits ?

Le rachat de crédit peut être l’une des meilleures alternatives pour financer de nouveaux projets sans augmenter son taux d’endettement. Il peut être aussi très efficace pour prévenir le surendettement. C’est l’une des meilleures solutions pour retrouver une situation financière sereine et un reste à vivre important. En outre, on peut y trouver plusieurs autres avantages :

Le regroupement de crédit permet de baisser considérablement le montant de ses échéances : en rassemblant tous ses prêts en un seul, le souscripteur obtient une mensualité unique et adaptée à sa capacité réelle de remboursement.

Le rachat de crédit permet de n’avoir qu’un seul interlocuteur : le fait de regrouper tous ses crédits en un seul permet de n’avoir un unique interlocuteur auquel s’adresser pour son nouvel emprunt et de ne régler qu’une seule échéance au lieu de plusieurs à des échéances différentes.

Le regroupement de crédit peut simplifier la gestion de son budget : si le rachat de crédit peut permettre d’éviter un surendettement, il peut aussi permettre à un emprunteur de réorganiser la gestion de ses finances et d’éviter les rejets de prélèvement.

Les différents types de rachat de crédits

Selon la législation en vigueur, il existe principalement deux types de regroupement de crédits : le rachat de crédit à la consommation et le rachat de crédit immobilier. Il s’agit de deux opérations de banques différentes, mais qui en principe ont le même objectif. Toutefois, il est capital de savoir en quoi ces types de rachat de crédit diffèrent.

Le regroupement de crédit à la consommation :

Soumis à la législation du crédit à la consommation classique, le rachat de crédit consommation concerne tout emprunteur souhaitant alléger ses mensualités, financer de nouveaux projet ou encore réorganiser ses finances et ce quel que soit son profil emprunteur (propriétaire, locataire, hébergé) et quelle que soit la nature de ses crédits (immobilier, consommation, découvert bancaire…). Cependant, la part des créances immobilières ne doit pas dépasser les 60 % du montant total de l’opération.

› Tout savoir sur le rachat de crédit conso

Le regroupement de crédit immobilier :

Encadré par la législation du financement à l’habitat, le regroupement de crédit immobilier concerne principalement les créances immobilières. Ces dernières doivent être supérieures à 60 % du montant total de l’opération. Ce type de rachat de crédit s’adresse principalement aux tenants de prêt immobilier. Généralement, le regroupement de prêt immobilier est soumis à une garantie (hypothèque, cautionnement).

› Tout savoir sur le rachat de crédit immobilier

Comment est-il possible de réduire les mensualités avec un rachat de crédit ?

Si le regroupement de crédit est un nouveau crédit permettant de racheter l’ensemble ou une partie des créances, alors comment la souscription d’un nouveau financement peut-elle diminuer les mensualités des encours ?

A savoir que le montant des échéances baisse considérablement grâce à l’allongement de la durée du contrat initial, même si cela peut faire augmenter le coût global des encours. En d’autres termes, pour réduire ses mensualités, financer de nouveaux projets sans augmenter son endettement, le nouvel organisme bancaire propose à l’emprunteur d’allonger sa durée de crédit.

Cependant, avant d’accorder un regroupement de crédit, la nouvelle banque s’assure de la capacité réelle de remboursement de l’emprunteur, mais aussi de la sérénité de sa situation professionnelle. Le demandeur doit, ainsi, être en mesure de renseigner la nouvelle banque sur sa situation réelle.

A qui s’adresse le rachat de crédit ?

Même si tout le monde n’a pas recours au regroupement de crédits pour les mêmes motivations, cette opération de banque s’adresse à toute personne éligible ayant plusieurs crédits en cours et qui souhaitant réorganiser la gestion de ses finances. Toutes les catégories socioprofessionnelles peuvent prétendre au rachat de crédit sous conditions d’éligibilité.

Ceux qui souhaitent financer un nouveau projet via un prêt à consommation : dans une opération de regroupement de crédit, il est possible d’inclure un nouvel emprunt sous certaines conditions. Cela permet de réaliser d’autres projets sans augmenter le montant de ses mensualités.

Ceux qui souhaitent se lancer dans un projet d’acquisition immobilière : comme l’obtention d’un crédit immobilier implique d’avoir d’une situation financière saine, le regroupement de crédit peut permettre de réduire le taux d’endettement.

Ceux qui souhaitent réadapter leurs mensualités à leurs finances : une naissance ou un accident de la vie peut considérablement impacter le montant des revenus. Dans ce cas, le rachat de crédit peut permettre de rééquilibrer les finances en adaptant les échéances aux revenus réels.

Ceux qui souhaitent augmenter leur reste à vivre : la souscription d’un nouvel emprunt sur une durée plus importante peut permettre d’augmenter le reste à vivre en réduisant le montant des mensualités.

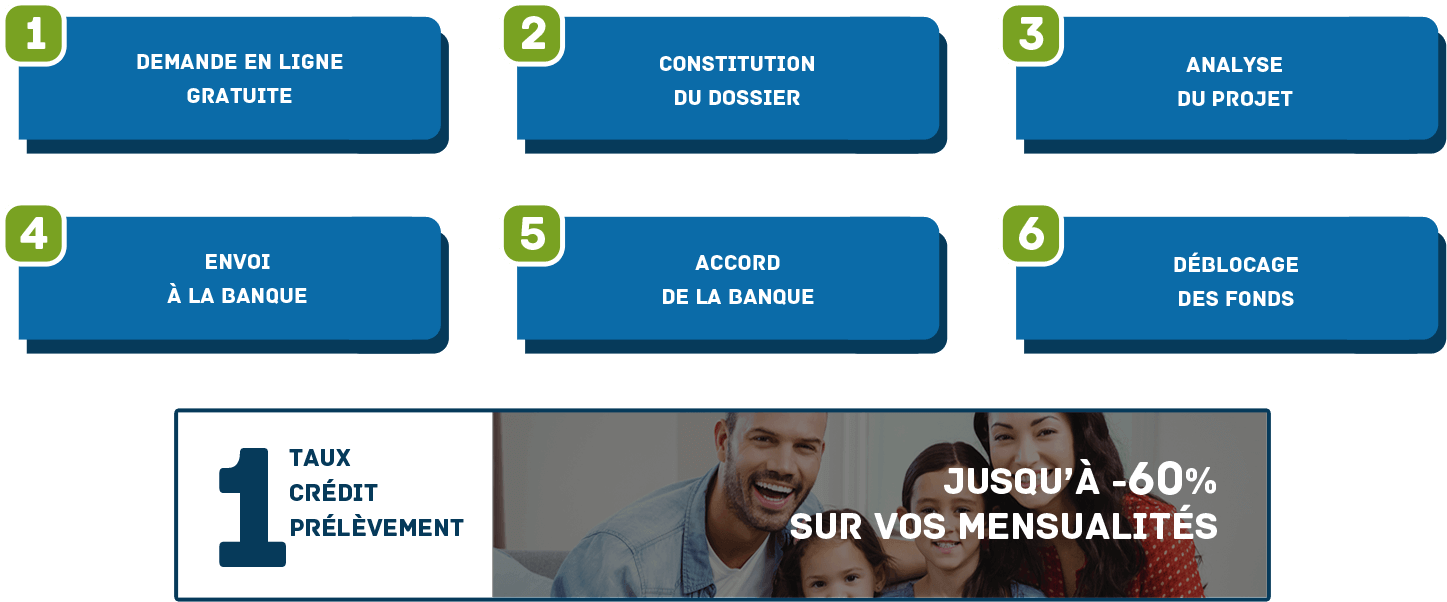

Quelles sont les étapes d’un regroupement de crédits ?

Cela permet de pré-visualiser sa situation financière après un rachat de crédit, évaluer ses avantages sur son budget. La simulation peut permettre également d’avoir un aperçu sur le taux d’intérêt, la nouvelle durée de remboursement, le montant des échéances et même le coût total de l’opération.

Comme toute demande de financement, le rachat de crédit nécessite de fournir des documents. Voici les principales pièces demandées automatiquement.

Une copie de la pièce d’identité en cours de validité (carte d’identité, carte de séjour, passeport…).

- Les trois derniers relevés de l’ensemble des comptes bancaires.

- Les trois derniers bulletins de salaire.

- Un justificatif de domicile.

- Les tableaux d’amortissement.

- Les justificatifs de ressources (contrat de travail, attestation d’allocation familiale, avis d’imposition)…

Une fois les pièces justificatives reçues, l’organisme sollicité procède à l’étude du projet de rachat de crédits. Cette étape est l’une des plus importantes et permettra au partenaire bancaire choisi d’émettre une réponse positive ou négative.

En cas de réponse positive de la banque après analyse du projet de rachat de prêt, celle-ci va envoyer à l’emprunteur une offre de regroupement de crédit. A savoir que l’offre de prêt doit indiquer l’ensemble des conditions ainsi que les clauses relatives à l’opération de rachat de crédits.

Après réception de l’offre de prêt, l’emprunteur doit respecter un délai de réflexion obligatoire. Ce délai varie entre 10 et 14 jours selon les types de rachat de crédits. A la réception de l’offre de prêt signée, la banque procède au regroupement de crédit. Ainsi, elle rembourse par anticipation les différents crédits en cours et deviendra le seul créancier.

Choisir le rachat de crédit adapté à son profil

Particulièrement recommandé en cas d’emprunts multiples, le regroupement de crédits peut intégrer des prêts immobiliers, des prêts à la consommation, des découverts bancaires, des dettes familiales et même des impayés, des retards d’impôt ou encore des retards de loyers. Cela fait, ainsi, du rachat de crédit une opération bancaire ouverte à tout tenant de crédit qui souhaitent clarifier leur situation d’endettement.

Retraité, célibataire, en couple avec ou sans enfant, le regroupement de crédit concerne tous les types de ménages. Même si les conditions de financement sont propres à chaque établissement bancaire, il faut savoir que le rachat de crédit n’est pas lié à un état matrimonial légal.

Propriétaire, locataire, logé gratuitement ou à titre professionnel…, tous les profils emprunteurs peuvent accéder à un regroupement de crédit sous conditions d’alibilité. Cependant, le type de rachat de crédit dépendra de la nature des prêts en cours et de la part des financements à l’habitat dans le projet.

Regroupement de crédits : pourquoi choisir CF-Crédits

Opter pour CF-Crédits pour son projet de regroupement de crédit, c’est de privilégier un intermédiaire bancaire expert pour l’ensemble de ses services. Fort de son expérience et la qualité de ses services, ce spécialiste se charge de comparer et négocier à la place de ses clients les meilleures offres de rachat de crédit en vigueur auprès de ses partenaires bancaires.

Indépendant de son statut d’intermédiaire bancaire, Cf-Crédits.com a aussi une mission de conseil et d’accompagnement auprès de ses clients. Autrement dit, ce spécialiste fournit un accompagnement personnalisé et adapté à la situation financière et au profil emprunteur de chaque client.

Choisir CF-Crédits.com présente de nombreux avantages tels que :

- Gagner du temps

- Profiter des meilleures offres en vigueur

- Bénéficier des conseils d’experts

- Profiter d’un accompagnement personnalisé.

Un crédit vous engage et doit être remboursé.

Vérifiez vos capacités de remboursement avant de vous engager.

Besoin de

baisser vos charges*

ou de

financer un projet ?

Étude gratuite

en 3 min

*Lorsqu’une opération de crédit entraîne la diminution du montant des mensualités, celle-ci peut entraîner un allongement de la durée de remboursement du crédit et majorer son coût total.

Les réponses aux questions fréquentes sur le rachat de prêts pour les agents de la fonction publique

Pourquoi regrouper ses crédits ?

Le regroupement de prêts peut être sollicité par un ménage pour des raisons diverses, il peut s’agir premièrement d’un besoin de réduire ses mensualités pour faire face aux charges mensuelles et récurrentes. La seconde raison est la recherche de simplicité, en simplifiant le budget avec une seule échéance plutôt que plusieurs prélèvements sur le compte bancaire. Enfin, le rachat des emprunts permet de mieux faire face aux imprévus en se procurant une marge de manœuvre plus importante et moins contraignante. Dans certaines circonstances, l’opération permet également d’éviter à un fonctionnaire ou à un salarié du privé d’avoir des retards de paiement ou des impayés.

Quels crédits sont concernés par le rachat de prêt ?

Tous les crédits à la consommation et immobiliers sont concernés par ce financement. Il peut tout aussi bien s’agir de prêts auto, renouvelables, travaux, vacances, de prêts personnels ou encore de prêt immobilier. A savoir que certains crédits comme le prêt à taux zéro ou le prêt employeur peuvent être écarté de l’opération afin de préserver l’avantage procuré par ces prêts conventionnés.

C'est compliqué à mettre en place ?

Un rachat de crédits est simple à mettre en place puisque c’est l’intermédiaire de banque (CF Crédits) qui se charge de l’instruction du dossier, du rassemblement des pièces justificatives ainsi que de la présentation du dossier en banque. L’emprunteur a simplement à réaliser sa demande en ligne via le formulaire dédié puis de suivre son opération en ligne. Pour les emprunteurs fonctionnaires, l’ensemble des démarches administratives sont effectuées par le mandataire non exclusif pour réduire le délai de traitement et débloquer les fonds le plus rapidement possible.

Peut-on financer un nouveau projet avec le regroupement de crédits ?

Il est effectivement possible d’ajouter un montant affecté à un nouveau projet dans le cadre d’un regroupement d’emprunts. Ce montant peut servir à tous types de projets (achat de voiture, réalisation de travaux, achats de biens mobiliers, etc…), il suffit de justifier ce montant par un justificatif, un devis ou une facture. Ce montant est accordé sous réserve d’acceptation par les établissements de crédits.

Comment calculer le rachat de ses crédits ?

Oui, il est possible de simuler gratuitement et sans engagement son projet de regroupement de prêts. Il suffit de se rendre sur la page du formulaire puis de le remplir. Après validation, une estimation est automatiquement renvoyée dans la minute, ce qui permet de prévisualiser les effets de cette opération sur ses finances. De plus, la simulation de rachat de crédit avec CF Crédits est totalement sécurisée, les informations renseignées restent confidentielles et en qualité d’intermédiaire de banque, CF Crédits est tenu par le secret professionnel. Il est essentiel de confier la simulation de son rachat de prêts à un organisme de confiance, qui saura proposer un résultat au plus proche de la réalité. Il est essentiel de renseigner sa profession sur l’outil, par exemple pour les fonctionnaires, afin de bénéficier directement des offres les plus intéressantes.

Un fonctionnaire dans les DOM peut-il faire une demande en ligne ?

Concernant les fonctionnaires travaillant dans les DOM, ils peuvent prétendre aux deux types de solutions réalisable : regroupement de crédits à la consommation et rachat de crédit immobilier.

Est-on éligible à l’opération en cas d’incidents de paiement ?

Les emprunteurs présentant des incidents bancaires comme des contentieux, un retard d’impôt ou un retard de loyer peuvent également prétendre au rachat de crédit. Néanmoins, dans ce type de situation, une cession sur salaire peut être demandée afin de combler les garanties de risques lors de l’étude de l’établissement bancaire.

Fiché à la Banque de France : peut-on faire un rachat de crédit ?

Les emprunteurs fichés dans le Fichier des Incidents de remboursement des Crédits aux Particuliers (FICP) de la Banque de France peuvent prétendre à un regroupement de crédit. Cependant, le dossier sera accepté sous réserve d’étude et les solutions envisageables peuvent être restreintes. En règle générale, la personne doit être propriétaire d’un bien immobilier pour couvrir le financement avec une garantie hypothécaire.

Expert en opération de crédit pour les particuliers.

- Publié le 08/12/2022

Réduisez vos mensualités* et financez vos nouveaux projets

VOTRE SIMULATION DE RACHAT DE CRÉDIT EN 2 MIN

Les articles connexes :